21 . 01 . 2014

DOBRE PRAKTYKI Seed capital jako szansa dla rozwoju innowacyjności w Polsce?

21 . 01 . 2014

- Seed capital funds szansą dla rozwoju innowacyjności w Polsce

- Gdzie szukać kapitału na wczesnym etapie?

- Data Room w pakiecie ze wsparciem

- Fundusze kapitału zalążkowego a dotacje unijne

- Fundusze Seed Capital a cele inwestycyjne

- Na co stawia Seed Capital?

- Poziom inwestycji a horyzont inwestycyjny

- Fundusze seed - złoty środek na podniesienie innowacyjności polskiej gospodarki

Seed Capital Funds bądź inaczej fundusze kapitału zalążkowego, to jedne z podmiotów, które zajmują się profesjonalną działalnością inwestycyjną. W odróżnieniu od funduszy Private Equity, które w swoich działaniach skupiają się przede wszystkim na inwestycjach w dojrzałe przedsiębiorstwa, o stabilnej pozycji oraz o wysokim potencjale zysków, przy stosunkowo niewielkim ryzyku inwestycyjnym, fundusze Seed Capital inwestują przede wszystkim niewielkie kwoty w projekty będące w początkowej fazie realizacji. Dostarczają one kapitału projektom w tzw. fazie zalążkowej (z ang. seed), bądź na etapie rozruchu (z ang. start-up), które pomimo dużego ryzyka inwestycyjnego, oferują wyższe stopy zwrotu w przypadku powodzenia inwestycji.

Seed capital funds szansą dla rozwoju innowacyjności w Polsce

Przyglądając się bliżej specyfice działania podmiotów typu Seed, dojrzałości tego rynku w Polsce, a także perspektywie unijnej 2014-2020, która w istotnym stopniu zmieniła oblicze tego segmentu zastanawiamy się czy te podmioty i ich podejście inwestycyjne może być szansą dla rozwoju innowacyjności w Polsce?. Jeśli tak, to jakie przesłanki za tym przemawiają? Czy są inne, które mogłyby wpłynąć na podniesienie ich konkurencyjności, a przede wszystkim wesprzeć ich działania nakierowane na zapewnienie kapitału dla innowacyjnych przedsiębiorstw?

Gdzie szukać kapitału na wczesnym etapie?

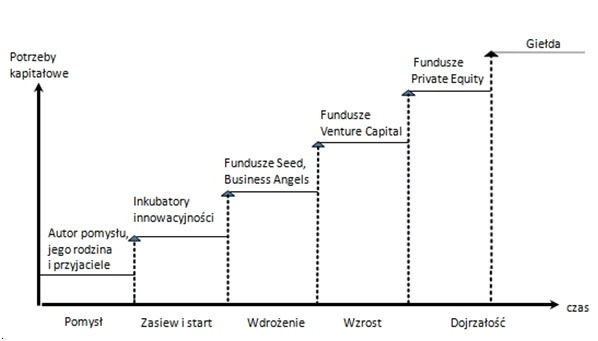

Faza Seed i Start-up obejmuje moment od pojawienia się pomysłu do wejścia przedsiębiorstwa na rynek. Na tym etapie potencjalni przedsiębiorcy mogą ubiegać się o dofinansowanie inwestycji nie tylko u funduszy Seed, ale także u tak zwanych Aniołów Biznesów (z ang. Business Angels), czyli inwestorów prywatnych dysponujących własnym majątkiem do celów inwestycyjnych. Główną różnicą między powyższymi sposobami finansowania jest ich charakter. Działalność inwestycyjna aniołów biznesu przybiera postać mniej formalną i zakłada mniejszą kontrolę nad projektem. Wiąże się to jednak z wyższą stopą ryzyka związanego z inwestycją, niż w przypadku sformalizowanego dofinansowania ze strony Seed Capital. Fundusze kapitału zalążkowego, dzięki wykorzystaniu wewnętrznych, formalnych procedur, są w stanie zoptymalizować poziom ryzyka na każdym etapie procesu. I jest to ich istotna przewaga i zaleta. Przyjrzyjmy się poniższej grafice obrazującej fazy rozwoju przedsiębiorstwa w kontekście finansowania poszczególnych faz cyklu życia startupu.

Jak widzimy drugi etap rozwoju – Seed – charakteryzuje się posiadaniem prototypu produktu, bądź nawet oferowaniem gotowego produktu na rynek. Jako, że ryzyko na tym etapie jest bardzo duże, przy braku możliwości otrzymania kredytu, pozostaje jedynie skorzystanie z kapitału własnego bądź pozyskanie finansowania wraz ze wsparciem od aniołów biznesu oraz funduszy zalążkowych, o których będzie mowa za chwilę.

Fundusze kapitału zalążkowego znajdują się w obszarze działalności funduszy kapitału podwyższonego ryzyka, czyli tak zwanych Venture Capital Funds. Fundusze Venture Capital zajmują się przede wszystkim działalnością inwestycyjną na dalszych etapach rozwoju przedsiębiorstwa: od fazy rozpoczęcia działalności, przez okres wczesnego rozwoju, aż do początkowej ekspansji przedsiębiorstwa. Warto zauważyć, iż fundusze Seed Capital są obarczone największym poziomem ryzyka inwestycyjnego w ramach funduszy Venture Capital. Wysoka stopa ryzyka związana jest bezpośrednio z samym charakterem przedsięwzięć, które w decydującej większości cechują się wysokim poziomem innowacyjności. Czynnikami zwiększającymi poziom niepewności inwestycji jest także: brak zabezpieczenia majątkowego projektu oraz brak zdolności kredytowej.

Data Room w pakiecie ze wsparciem

Fundusze seed capital powstały w Polsce w 2005 r. wraz z pojawieniem się Sektorowego Programu Operacyjnego Wzrost Konkurencyjności Przedsiębiorców. W pierwszym roku istnienia programu Polska Agencja Rozwoju Przedsiębiorczości wsparła finansowo rozwój sześciu funduszy kapitału zalążkowego, a z roku na rok ich liczba stale wzrasta. W 2012 r. na polskim rynku funkcjonowało już 68 tego typu podmiotów.

Działalność funduszy seed capital skupia się przede wszystkim wokół dużych ośrodków miejskich. Najwięcej zarejestrowanych funduszy znajduje się w województwie mazowieckim oraz małopolskim.

Fundusze kapitału zalążkowego a dotacje unijne

Szansą na dalszy rozwój tego sektora okazała się bez wątpienia nowa perspektywa unijna na lata 2014-2020, szczególnie Program Operacyjny Inteligentny Rozwój, Oś II „WZROST POTENCJAŁU INNOWACYJNEGO PRZEDSIĘBIORSTW”. Wsparcie kierowane jest do funduszy kapitałowych (typu private equity (PE), venture capital (VC), funduszy podwyższonego ryzyka typu Risk Sharing Finance Facility (RSFF), Funduszy Seed (właśnie), a także sieci aniołów biznesu oraz innych instytucji otoczenia biznesu. Finansowaniem objęte są działania polegające przede wszystkim na tworzeniu przedsiębiorstw na bazie innowacyjnych pomysłów oraz zasileniu kapitałowym nowo powstałych firm (w tym realizujących projekty związane z komercjalizacją wyników badań naukowych i prac rozwojowych). Ponadto pomoc skierowana jest na rozwój platform i sieci współpracy kojarzących inwestorów prywatnych z przedsiębiorcami poszukującymi finansowania oraz kształtowanie gotowości inwestycyjnej przedsiębiorców (np. przygotowanie dokumentów i analiz niezbędnych do pozyskania inwestora).

Fundusze Seed Capital a cele inwestycyjne

Zgodnie z badaniami przeprowadzonymi w ramach raportu: „Ośrodki innowacji i przedsiębiorczości w Polsce” z 2012 r. (dostęp na stronie: http://www.sooipp.org.pl/) fundusze seed capital posiadają określone preferencje, co do branży inwestycyjnej. Wśród najpopularniejszych obszarów zainteresowania wymienić należy: informatykę, zarówno w obszarze software jak i telekomunikacji, media i multimedia, automatykę i robotykę (z ang. TMT), biotechnologię, ochronę zdrowia oraz ekologię. W tym miejscu warto zaznaczyć, iż większość spośród funduszy kapitału zalążkowego nie ogranicza się tylko i wyłącznie do inwestycji z jednej branży, skupiając się przede wszystkim na jakości nadsyłanych projektów. Ponadto, fundusze seed capital inwestują przede wszystkim w projekty wpływające na innowacyjność gospodarki, bądź posiadające pionierski charakter.

Na co stawia Seed Capital?

Inwestorzy zalążkowi mają swoją ulubioną branżę – Artificial Intelligence. W dzisiejszych czasach sztuczna inteligencja cieszy się coraz większym zainteresowaniem. Przedsiębiorcy na etapie pozyskiwania pierwszej transzy kapitału zalążkowego (Seed Capital) decydują się na rozwiązania sztucznej inteligencji, omijając e-commerce. Warto też zauważyć, że inwestorzy dostarczający kapitał zalążkowy odgrywają kluczową rolę w kształtowaniu innowacyjności w Polsce wspierając rozwój nowych technologii i wyznaczając nowe trendy.

Poziom inwestycji a horyzont inwestycyjny

Finansowanie w ramach funduszy kapitału zalążkowego jest zdecydowanie niższe, niż w przypadku inwestycji funduszy Private Equity – oscyluje w granicach od 300 tys. do 2,5 mln zł. Suma ta gwarantuje przeprowadzenie niezbędnych działań w początkowej fazie rozwoju przedsiębiorstwa, wśród których wymienić należy m.in. przeprowadzenie badań rynkowych czy stworzenie prototypu produktu/usługi. W zamian za dofinansowanie projektu fundusze seed capital otrzymują z reguły od 20 do 70% udziałów w spółce. Fundusze kapitału zalążkowego gwarantują stały okres finansowania, zazwyczaj od 3 do maksymalnie 8 lat.

Fundusze seed - złoty środek na podniesienie innowacyjności polskiej gospodarki

Fundusze Seed mają niewątpliwie istotne znaczenie dla podniesienia innowacyjności polskiej gospodarki, wydają się być szansą na „transformacje” pomysłodawców w prawdziwych przedsiębiorców. Dają stosunkowo łatwy dostęp do kapitału na bardzo wczesnym etapie, dodatkowo doradztwo strategiczne, operacyjne, udostępnienie sieci kontaktów, czy w końcu ułatwienie pozyskania dalszego kapitału (tzw. druga runda finansowania). Co ważne, ich działalność pozbawiona jest oznak „prawdziwego kapitalizmu”, wiele z nich, tych działających przy parkach technologicznych, prowadzi swoją działalność w oparciu o misję społeczną. To daje zdecydowanie większy poziom bezpieczeństwa finansowego i prawnego dla młodych firm i zwiększa ich szanse powodzenia na dalszych etapach. Szanse upatrywać należy także w nowym „rozdaniu unijnym”, którego cele skupione są na wsparciu działań realizowanych m.in. przez fundusze Seed.

FORDATA wspiera fundusze Seed oferując rozwiązanie Wirtualny Pokój Danych, które pozwala spółkom portfelowym raportować wyniki finansowe do funduszu, a Fund Managerom nadzorować inwestycję. O tym w jaki sposób dyrektorzy inwestycyjni Seed Capital korzystają z rozwiązań FORDATA do realizacji kluczowych etapów cyklu inwestycyjnego i jakie są tego korzyści dowiedzie się TUTAJ.

Podobał Ci się artykuł?

Ile głów, tyle pomysłów. Właśnie dlatego każdy z nas dokłada swoją cegiełkę, by zamieszczone treści na naszym blogu były dla Ciebie atrakcyjne i niosły wartość. Odkryj źródło wiedzy i inspiracji dla Twojego biznesu z Fordata.

Chcesz wymienić się wiedzą, podyskutować, zadać pytanie?

Napisz do mnie : #FORDATAteam strona otworzy się w nowym oknie

Poszukujesz inwestora? Postaw na efektywne narzędzie - Virtual Data Room

Przetestuj bezpłatnie Przetestuj bezpłatnie-

01 . Biznes, bezpieczne udostępnianie plików i Virtual Data Room – idealne połączenie

Dowiedz się, dlaczego Virtual Data Room jest idealnym narzędziem do bezpiecznego przesyłania plików w środowisku biznesowym.

26.03.2025

-

02 . Seryjne przejęcia M&A w pigułce - dobre praktyki i technologia

Zarówno seryjne, jak i pojedyncze procesy buy side M&A odgrywają istotną rolę w strategiach rozwoju firm. Jednak różnią się one celem, skalą i podejściem, co determinuje ich znaczenie dla firmy.

15.07.2024

-

03 . Fałszywe porównywarki Virtual Data Room – jak je rozpoznać?

Fałszywe porównywarki oprogramowania to problem również branży Virtual Data Room. Jakie cechy mówią, że serwis rankingowy to zwyczajny fejk? Sprawdźcie!

14.03.2024

-

04 . Wywiad: Ruszył nabór do programu EPC Plus - jednostki samorządu terytorialnego mają czas do sierpnia

Nabór do projektu „Renowacja z gwarancją oszczędności EPC Plus” trwa od 29 stycznia do 30 sierpnia 2024 r. Wywiad z dr. Rafałem Cieślak, radcą prawnym specjalizującym się w projektach EPC i PPP.

13.02.2024

-

05 . Bezpieczna alternatywa dla Dropboxa do Due Diligence

„Po co mam płacić za VDR, skoro mogę użyć Dropbox”– to pytanie czasem pada z ust naszych klientów. Odpowiedź…

26.01.2024

-

06 . Transformacje i wyzwania: europejski fintech w 2023 roku

Europejski ekosystem Fintech, niegdyś charakteryzujący się szybkim wzrostem i licznymi inwestycjami, doświadczył znaczących zmian i wyzwań w 2023 roku. Gdzie obecnie znajduje się sektor? Jaki wpływ ma środowisko inwestycyjne? Jakie są widoczne trendy?

16.11.2023

-

07 . Partnerstwo Publiczno-Prywatne (PPP) w Polsce

Partnerstwo Publiczno-Prywatne (PPP) – optymalizacja wydatków budżetowych i efektywna współpraca między sektorem publicznym a prywatnym. Poznaj korzyści i kluczowe elementy wspólnych projektów PPP.

09.11.2023

-

08 . Branża energetyczna 2023: Virtual Data Room w transakcjach M&A

Sytuacja w branży energetycznej w Polsce i w Europie Środkowo-Wschodniej dynamicznie się zmienia. Inwestycje w odnawialne źródła energii – jak wyglądają?

06.06.2023

-

09 . Po co VDR w procesie Due Diligence?

Procesy fuzji i przejęć stanowią stały element świata gospodarczego. Ich celem jest osiągnięcie korzyści str…

27.05.2023

-

10 . Jakie dokumenty można załadować do systemu VDR?

Virtual Data Room to świetna alternatywa dla programów typu Dropbox i Google Drive, szczególnie gdy w grę..

13.03.2023

-

11 . Co to jest i na czym polega audyt w firmie?

Bywa nieunikniony i często wzbudza nieracjonalny strach. W rzeczywistości jest doskonałą okazją, by…

09.02.2023

-

12 . Venture Capital a Private Equity. Różnice między funduszami.

Jakie są główne różnice pomiędzy funduszami Private Equity i Venture Capital? Przekazujemy w pigułce najważniejsze cechy obu z nich.

15.06.2022

-

13 . Fundraising - jak pozyskać finansowanie z narzędziem VDR?

Pozyskiwanie finansowania to proces wymagający właściwego planowania w oparciu o aktualne warunki ek…

26.05.2022

-

14 . Kogo i do czego zobowiązuje DORA?

Rozporządzenie DORA to kolejny krok UE w stronę operacyjnej odporności na zagrożenia cyfrowe podmiotów sektora finansowego. Kogo dotyczy?

19.05.2022

-

15 . Bezpieczne udostępnianie dokumentów firmowych. Poradnik dla właścicieli firm.

Jak udostępniać dokumenty firmowe bezpiecznie? Udostępnianie plików w wirtualnym pokoju danych to sposób na lepszy workflow oraz wizerunek.

15.04.2022

-

16 . Jak usprawnić obieg dokumentów w firmie - 5 zasad

Biurka załadowane segregatorami i zabiegani pracownicy z tekturowymi folderami w rękach – to już kl…

25.11.2021

-

17 . FORDATA a wymagania KNF - jak działamy?

Komunikat KNF do podmiotów nadzorowanych, chmura publiczna i hybrydowa – jak FORDATA spełnia wymagania KNFu? Czy spełniasz wytyczne?

02.11.2020

-

18 . Plan ciągłości działania - dlaczego firma powinna go mieć?

Pandemia uświadomiła wielu firmom, że chociaż nie da się przewidzieć wszystkich czarnych scenariuszy, posia…

25.06.2020

-

19 . Czy załączniki w twoim emailu są bezpieczne?

Współczesne biuro nie potrafi funkcjonować bez poczty email. Według firmy Radicati Group, statystyczny pra…

02.03.2020

-

20 . Zaczernianie tekstu w dokumentach PDF - jak robić to dobrze?

Anonimizacja anonimizacji nierówna – może się okazać, że zaczernienie tekstu w naszym dokumencie, które na pi…

27.02.2020

-

21 . 5 porad dla startupu od FORDATA – od czego zacząć?

Porady dla startupu, od startupu. Jak zacząć? Na co zwrócić uwagę? Opieramy się na własnych doświadczeniach.

19.11.2019

-

22 . VDR - wygodna alternatywa dla serwerów FTP

Serwer FTP nawet dzisiaj jest popularną metoda przesyłania plików. Z jego pomocą możemy szybko podzielić się w…

18.09.2019

-

23 . VDR jako Legal Tech - Elastyczne oprogramowanie dla prawników

Termin legal tech w ciągu ostatnich lat zyskał w Polsce bardzo dużą popularność. Dzieje się tak ze względu na sze…

12.09.2019

-

24 . Przechowywanie danych w chmurze, a bezpieczeństwo plików

Wydaje się, że sieć już spowszedniała. Ogrom dedykowanych usług, coraz szybsze transfery i wzrastająca mobil…

31.07.2019

-

25 . Etapy badania Due Diligence – sprzedaż biznesu krok po kroku

Każda dobra decyzja inwestycyjna opiera się na solidnej wiedzy na temat danego przedsiębiorstwa i pr…

25.06.2019

-

26 . Badanie Due Diligence spółki - na czym polega i jak przebiega proces?

Wyjaśniamy czym jest oraz jak przebiega badanie Due Diligence. Sprawdź jak rozwiązania VDR mogą pomóc w procesie badania spółki.

18.06.2019

-

27 . Audyt Due diligence z wykorzystaniem Virtual Data Room czyli bezpieczeństwo w Twojej firmie

Każda firma wraz ze swoim rozwojem dochodzi do etapu, kiedy kontrole w postaci audytów (np. finansowych, po…

14.01.2019

-

28 . Własność intelektualna w Life Science, a ochrona poufnych informacji

Life Science jest pojęciem szerokim i w biznesie obejmuje przedsiębiorstwa, których główna działalność…

16.11.2018

-

29 . Etapy projektu z wykorzystaniem Virtual Data Room

Ciekawi jesteście, w jaki sposób przebiega projekt VDR w firmie FORDATA? Co nasz fantastyczny Dział…

22.10.2018

-

30 . Jak sprzedać pakiety wierzytelności w Data Room?

Odkryj skuteczne strategie sprzedaży pakietów wierzytelności dzięki wykorzystaniu Data Room – dowiedz się, jak osiągnąć sukces w sprzedaży dłużnych aktywów.

18.10.2018

-

31 . Fantastyczny Dział OK - przewaga konkurencyjna FORDATA

W FORDATA jesteśmy ponadprzeciętnie elastyczni i skupieni na potrzebach naszych klientów. Możesz zlecić nam szereg zadań…

06.12.2017

-

32 . Polityka i Organizacja InfoSec, czyli jak wdrożyliśmy normę ISO 27 001 w FORDATA

Jak nasza firma skutecznie wdrożyła politykę i organizację InfoSec zgodnie z normą ISO 27001? Odkryj tajniki naszego sukcesu w zarządzaniu bezpieczeństwem informacji.

30.11.2017

-

33 . Co to jest Virtual Data Room czyli wszystko co powinieneś wiedzieć

Co to jest Virtual Data Room? Jak korzystać z systemu, który pozwala na efektywniejsze przeprowadzenie transakcji fuzji i przejęć?

25.10.2017

-

34 . ISO 27001:2013 audyt recertyfikacji bieżącej rejestracji

Celem audytu było przeprowadzenie audytu re-certyfikacji bieżącej rejestracji. W ramach audytu zweryfikowano, czy wszystkie elementy zakresu certyfikacji oraz wszystkie obszary normy są skutecznie

20.07.2017

-

35 . Przekazujesz dane osobowe do chmury?

Zobowiązanie RODO powinniśmy mieć zawsze z tyłu głowy. Jak zadbać o jego przestrzeganie i wybrać odpowiedniego dostawcę chmury?

24.02.2017

-

36 . Gwarancja bezpieczeństwa dla klientów ISO 27001:2013

FORDATA, od momentu podjęcia swojej działalności, dąży do zagwarantowania jak najwyższej ochrony danych powierzanych przez klientów.

13.01.2017

-

37 . Standard GPG, czyli o bezpiecznym szyfrowaniu

Rozwój technologii niesie ze sobą coraz większe zagrożenia związane z bezpieczeństwem informacji. Ochrona poufnych danych przed tzw. wyciekiem dotyczy już każdej firmy, która ceni bezpieczeństwo informacji.

13.07.2016

-

38 . Powstał Kodeks Dobrych Praktyk Restrukturyzacji

Kodeks Dobrych Praktyk Restrukturyzacji powstał w ramach drugiej edycji kampanii: „For better data flow – praktykuj efektywne transakcje”.

16.06.2016

-

39 . BYOD jako nowe wyzwanie dla działów bezpieczeństwa firm

Wykorzystywanie prywatnych urządzeń podczas wykonywania obowiązków zawodowych powoli staje się regułą, która nie dziwi. W jakim kierunku zmierzać będzie trend BYOD?

15.02.2016

-

40 . Popieramy Kodeks Dobrych Praktyk Transakcyjnych

Wskazówki Kodeksu dobrych praktyk transakcyjnych dotyczą̨ transakcji fuzji i przejęć́, partnerstwa publiczno-prywatnego, restrukturyzacji, debiutu giełdowego, emisji obligacji oraz pozyskiwania inwestora.

10.11.2015

-

41 . Vendor Due Diligence - wartość przygotowania się do negocjacji

Jak właściciele spółki powinni przygotować się do negocjacji, by wynieść jak najwięcej korzyści ze sprzedaży własnego podmiotu? Korzyści z przeprowadzenia Vendor Due Diligence

09.11.2015

-

42 . Przygotowanie spółki do debiutu giełdowego

Wiele spośród dobrze prosperujących firm decyduje się pozyskać środki finansowe na dalszy rozwój na giełdzie papierów wartościowych. Gdzie szukać zainteresowanych?

07.10.2013